おかげさまで、今や弊社の看板コラムにもなっているクイックに理解する「法人税の別表5-1」でコメントを頂いた方から別表4で登場する社外流出に関する質問を頂きました。今回はその質問に乗っかる形で、「社外流出」とその対になる「留保」について取り上げてみたいと思います。

主に9つの社外流出項目

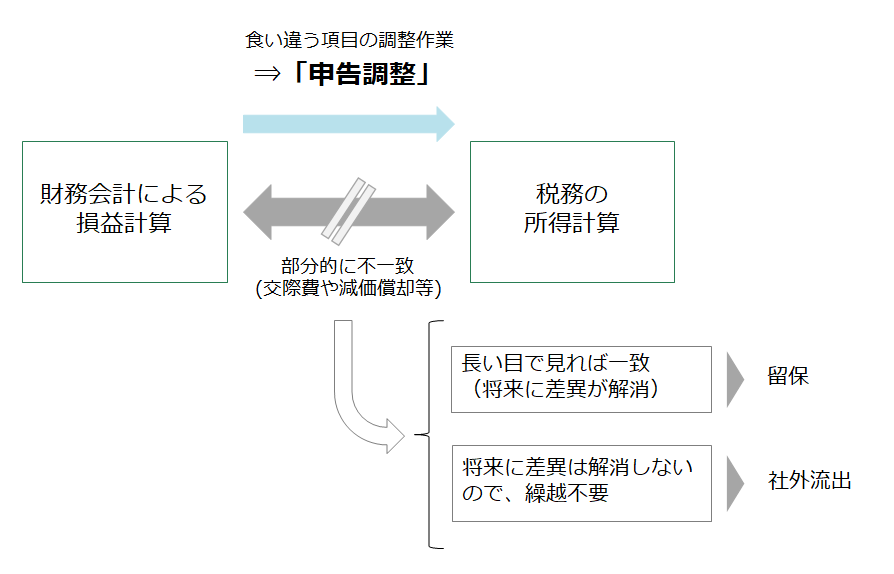

まず、「社外流出」や「留保」の意味合いの確認ですが、基本的な理解としては、以下のように財務会計と税務会計の考え方の違いで発生する差異(調整項目)を構成するものである、と考えていただければと思います。

そして、上記の社外流出について、以下の項目が実務で登場する社外流出項目ですので、これらを押さえておけば、まず実務上、間違えることはないです。箇条書きにしても頭に入らないと思いますので、図で示してみました。(黄色でハイライトした箇所が社外流出項目です)

多くの方が税務申告書の作成を税務計算ソフト上で行っていらっしゃるため、直接入力することは一般的にはないと思いますが、仮にExcel上で作成するとしたならば、配当以外の項目は、ほぼ以下のようにセル参照をして①に入った金額がそのまま③の社外流出欄に出てくるような設定をイメージしていただければと思います。

改めて社外流出項目をリストにすると以下のとおりです。

別表4で調整項目を留保と社外流出に分ける意味

では、この処分欄で「留保」と「社外流出」を分けて記載する意味合いを考えてみましょう。

冒頭、社外流出とは「将来に差異は解消しないので、繰越不要」なもの、と説明しました。つまり、今年10万円だろうが、100万円だろうが、この社外流出に該当するものが発生しても、この金額は来期以降の課税所得の計算に全く影響を与えません。よって、今年限りの調整項目となります。

実際には、「お金の支出を伴う差異が社外流出項目」と割り切って理解される方も多いと思いますが、この認識は概ね合っています(厳密には「お金の支出を伴う差異」に含まれる『法人税・住民税の支払い』は社外流出として記載されないので、この点には留意が必要です)。

損金への不算入額、支出の有無、永久差異かどうか、等の観点で申告調整における調整項目をまとめると、以下のとおりになります。

図上は別表5-1に転記する項目として記載しましたが、これがいわゆる「留保」項目になります。留保は現金支出が発生しない差異で主に評価系の損失や引当金の繰入額、減価償却費に該当します。これらの項目はすべて別表5-1で「次年度以降に利益積立金に影響を与える項目」として管理されることになります。誤解を恐れずに言えば、「留保」=「別表5-1に転記するもの」と置き換えると覚えやすいと思います。

見方を変えれば、法人税・住民税以外の社外流出されるアイテムは、税務加算(否認)された当期限りで課税関係が終了し、翌期以降の所得計算には影響を与えない項目のため、別表5-1で管理する必要がないため、社外流出項目は別表5-1で登場しないことになります。

最後に余談ですが、上記で説明した「加算項目」と対になる「減算項目」を見てみると、減算・社外流出となるアイテムが1つあります。それが受取配当等の益金不算入額になります。

ただし、受取配当金は現金が入ってくるものですが、名称に関しては、この1件しかないこともあり、「社外流出」の区分で記載されます。

税理士 / 公認会計士 大内 宏貴

コメントを残す