企業が営む事業において、数多くの課税、税金の支払いが発生しますが、会計上では税金に関する科目は主に2つ、「租税公課」と「法人税・住民税及び事業税」のどちらかに計上されます。

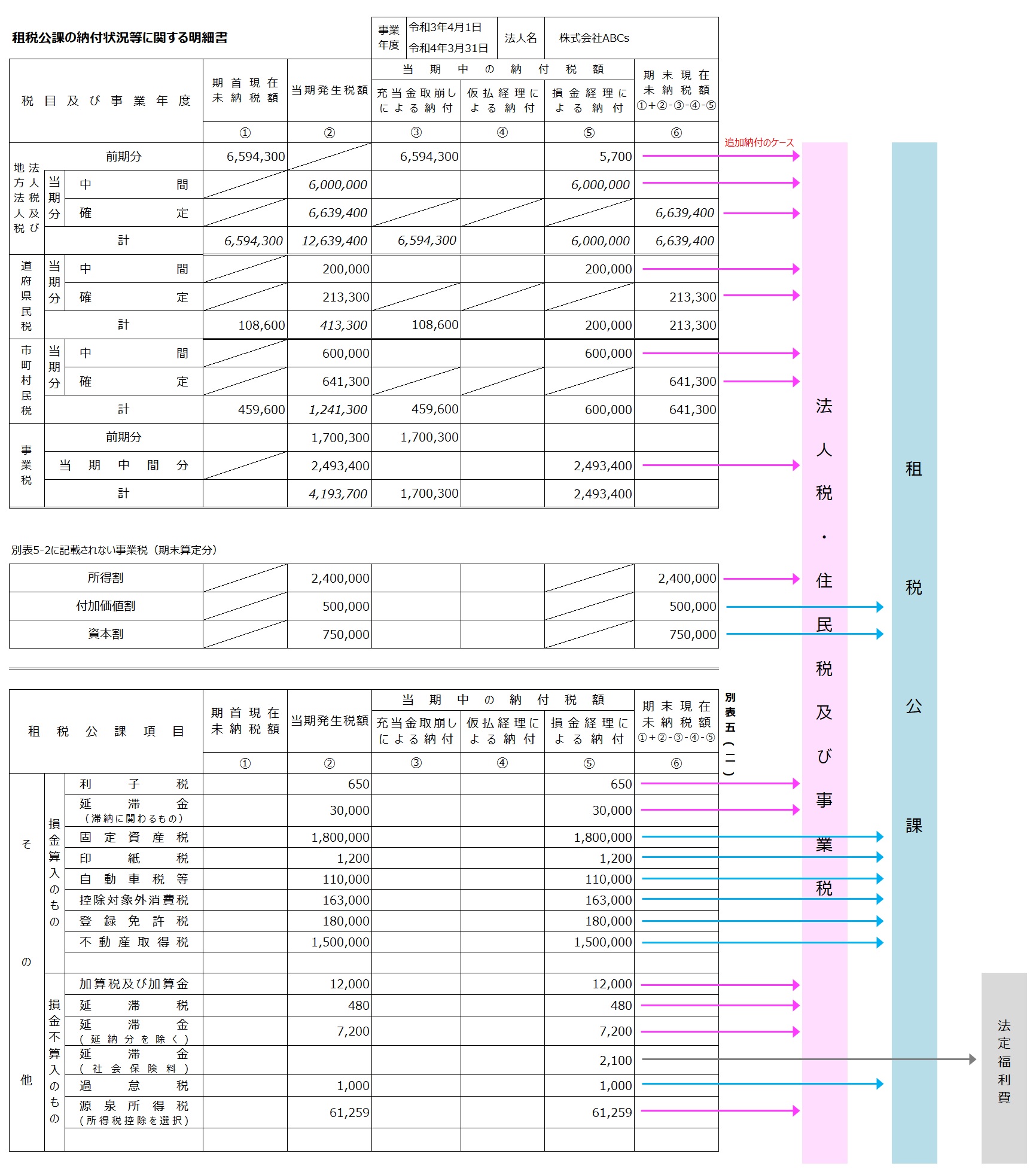

これらを見慣れた別表5-2の形式に集計し、損益計算書上の表示科目との紐付きを整理したのが下記の図になります。

法人税・住民税及び事業税に分類されるもの

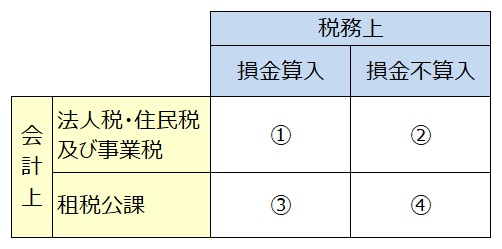

会計上の表示区分と税務上の取り扱いの2軸から考える必要があり、これを整理すると、以下のマトリクスになります。

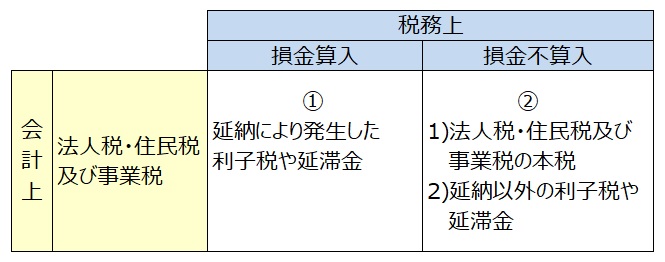

まず、会計上の分類から見た時、当事業年度の所得等、噛み砕いて言えば利益に対して発生する税金である法人税、住民税及び事業税については、法人税・住民税及び事業税に分類されます。よって、税務上の取り扱い次第で①か②のどちらかに分類されることになります。

次にその税務上の区分である「損金算入できるか否か」についての判断になりますが、法人税・住民税及び事業税自体が所得の中から支払われる税金であるため、損金算入はできません。また、これらの本税を法律の規定通りに納税をしていないことを理由に発生する加算金・延滞金についても、罰則的意味ありがあるため、損金算入はできません。(法人税法第55条3項1号および2号)

但し、『申告期限の延長』によって発生する利子税や延滞金は罰金ではなく利息を意味するものであるため、例外的に損金算入が認められています。正式な延納手続きを踏んだわけですから、罰則的な意味を受ける必要はない、というのがその理由になります。

なお、事業税については2点注意点があります。

まず1点目は、事業税には(1)企業の儲けである所得に応じて発生する税金と、(2)企業の儲けである所得とは関係のない要素で発生する税金がある点です。そして、前者は上記のとおり、法人税・住民税及び事業税に分類されるのに対して、後者は「租税公課」に分類されるということです。

そして、もう1点はこの事業税については、別表5-2の租税公課の納付状況等に関する明細書に記載されない、という点です。別表5-2を見慣れていないと、この点を混乱しがちになるので注意が必要です。

最後に、図1において、源泉所得税61,259はピンクの矢印で法人税・住民税及び事業税にリンクされています。なぜ、源泉所得税が租税公課ではなく、法人税・住民税及び事業税になるのか?

これは以前のコラム『こそっとインプットする「源泉所得税」』で記載したように、「源泉所得税は法人税の概算前払い」ということで、本税に関するものであるから、というのが回答になります。

租税公課に分類されるもの

会計上、租税公課として処理される上図の③と④ですが、結論から言えば、企業の儲けである所得に応じて発生するもの以外の税金はすべて租税公課勘定で処理する、ということになります。よって、ここではほぼ税務上の論点である損金算入の可否だけが問題となります。

国税庁のWebサイト「No.5300 損金の額に算入される租税公課等の範囲と損金算入時期」の記載を見ると、「法人税・住民税及び事業税に分類されるものは租税公課ではない」と言っているのに等しいですが、

(3) 罰金及び科料(外国又は外国の地方公共団体が課する罰金又は科料に相当するものを含みます。)並びに過料

について、印紙を貼りつけなければならない文書、いわゆる「課税文書」を作成した際に、印紙を貼り付けなかったり、貼り付けたが印章または署名で消印を行っていなかった場合には徴収される『過怠税』については、所得とは関係のない罰則的意味合いの税金で、租税公課で処理されることになります。

また、延滞金について、社会保険料(健康保険、厚生年金保険、子ども・子育て拠出金)も、健康保険法第181条(延滞金)等で、督促状の指定する期日以降に納付がされたときは延滞金がかかる旨が規定されているため、延滞金が発生します。但し、実務的には社会保険料を支払ったときに利用される法定福利費勘定で処理されるのが一般的です。

税理士/公認会計士 大内 宏貴

コメントを残す