海外が絡むM&A案件に関与する際に、日本でのディール以上に気を使わないといけないのが「ガン・ジャンピング」規制です。クロスボーダーのM&A案件はもちろん、日本企業同士のM&A取引であっても、海外で事業を行っている場合は、日本の独禁法に加え、諸外国・地域の独禁法によるガン・ジャンピング違反にも注意が必要となります。また、この規制の違反により巨額の制裁金が課された事例も近年増加傾向にあります。

今月のコラムとしてこのガン・ジャンピング規制について、イラスト中心にご説明したいと思います。

ガン・ジャピング規制とは

「ガン・ジャンピング」(gun jumping)の本来的な意味は、陸上競技などでスタートの銃声を待たずにスタートを切ってしまうこと、我々日本人には「フライング」の愛称で知られている違反行為です。

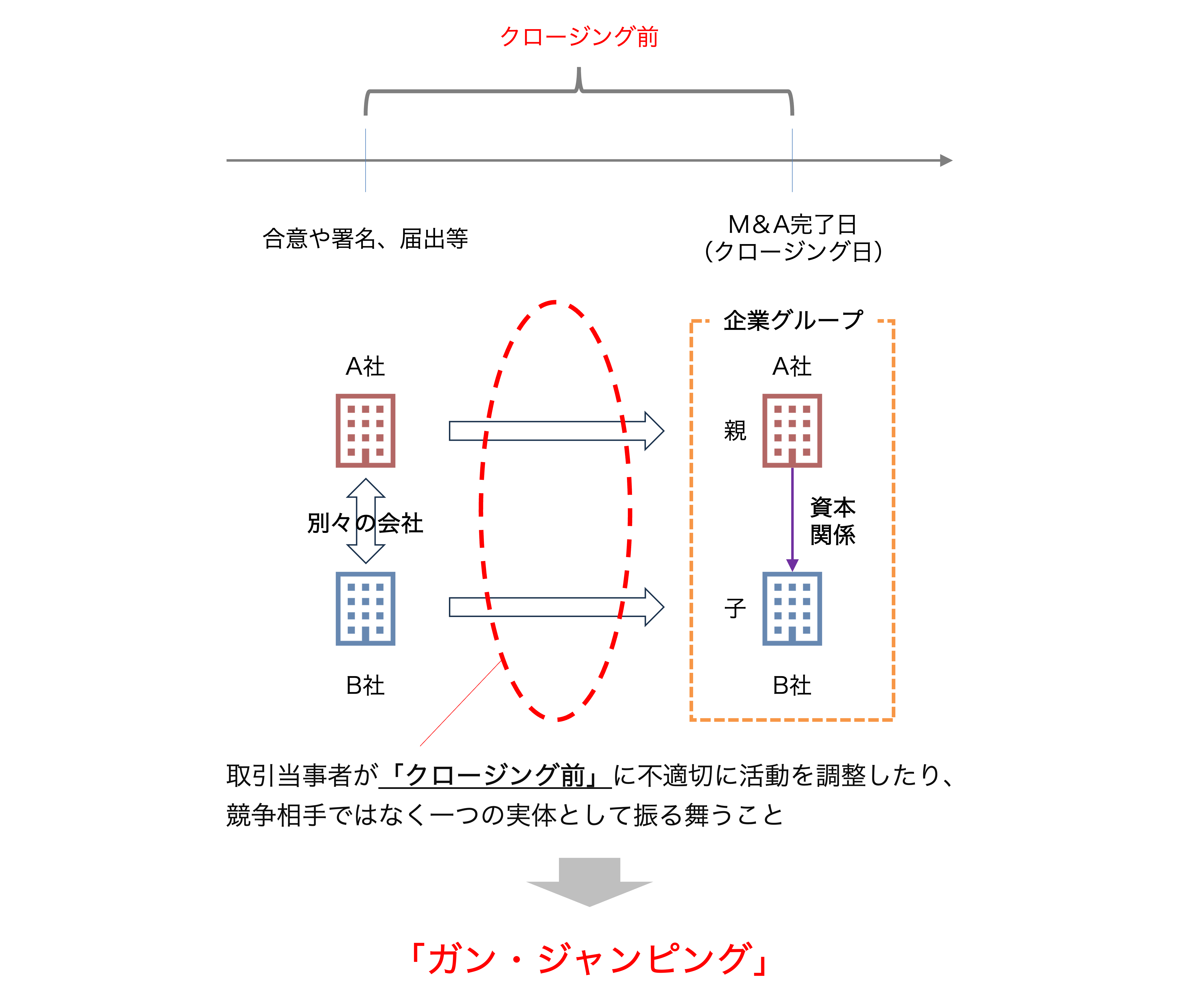

M&Aの世界においては、企業結合取引が実現する前の段階において、買い手と売り手の当事者同士が行う情報交換や事業活動が、独占禁止法違反の問題を引き起こす事態を総称するものとして知られています。

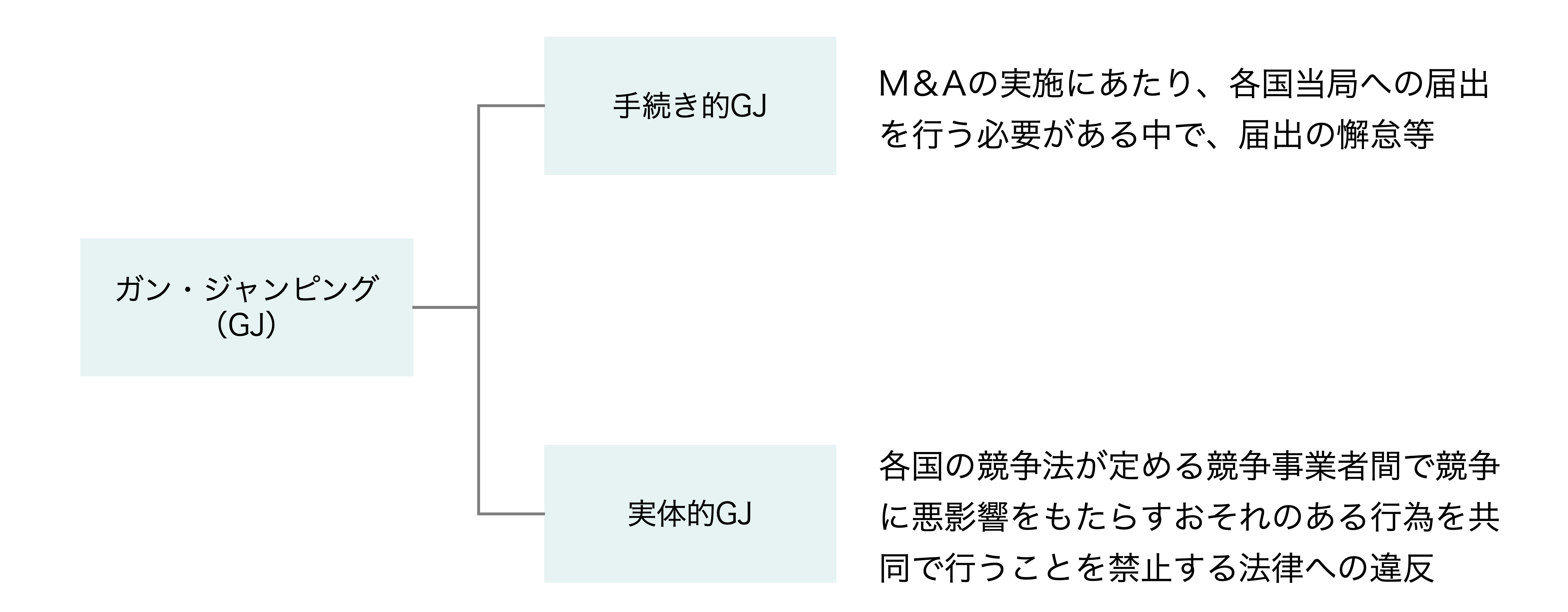

そして、ガン・ジャンピングとして一括りにされていますが、少し内容を深ぼると、各国の企業結合に関する法律で定められた手続について違反と、または手続き自体ではなく、カルテル規制などの実体法上の違反の2つに分類されます。

上段の「手続き的ガン・ジャンピング」は弁護士を介して、各国で求められる企業結合の届出要件を充足させ、しっかり期日を守って手続きを行なっていれば、回避にそこまで難しいものではないと考えられますので、今回の解説は下段の「実体的ガン・ジャンピング」に的を絞って説明を続けたいと思います。

実体的ガン・ジャンピングの概要

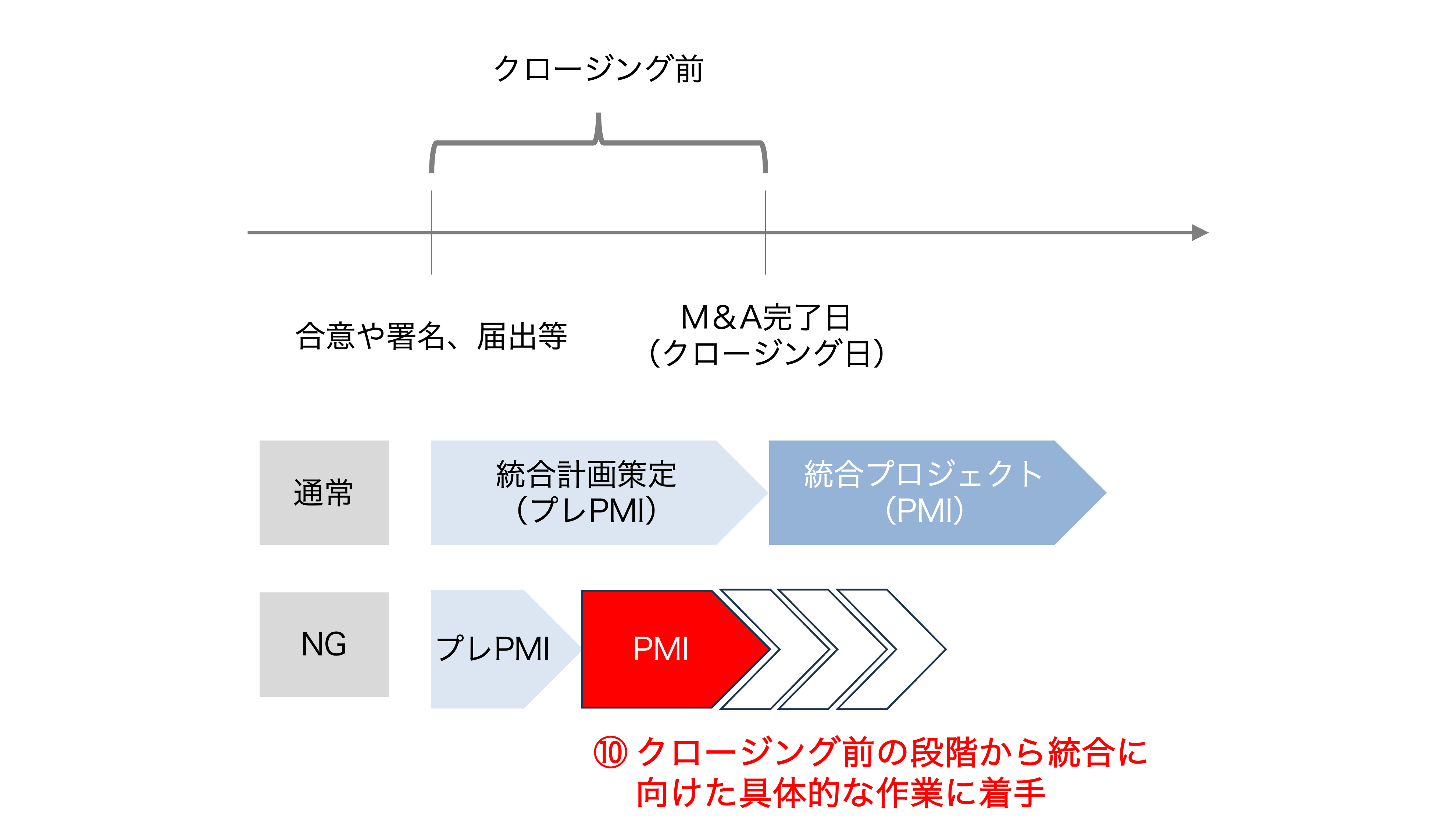

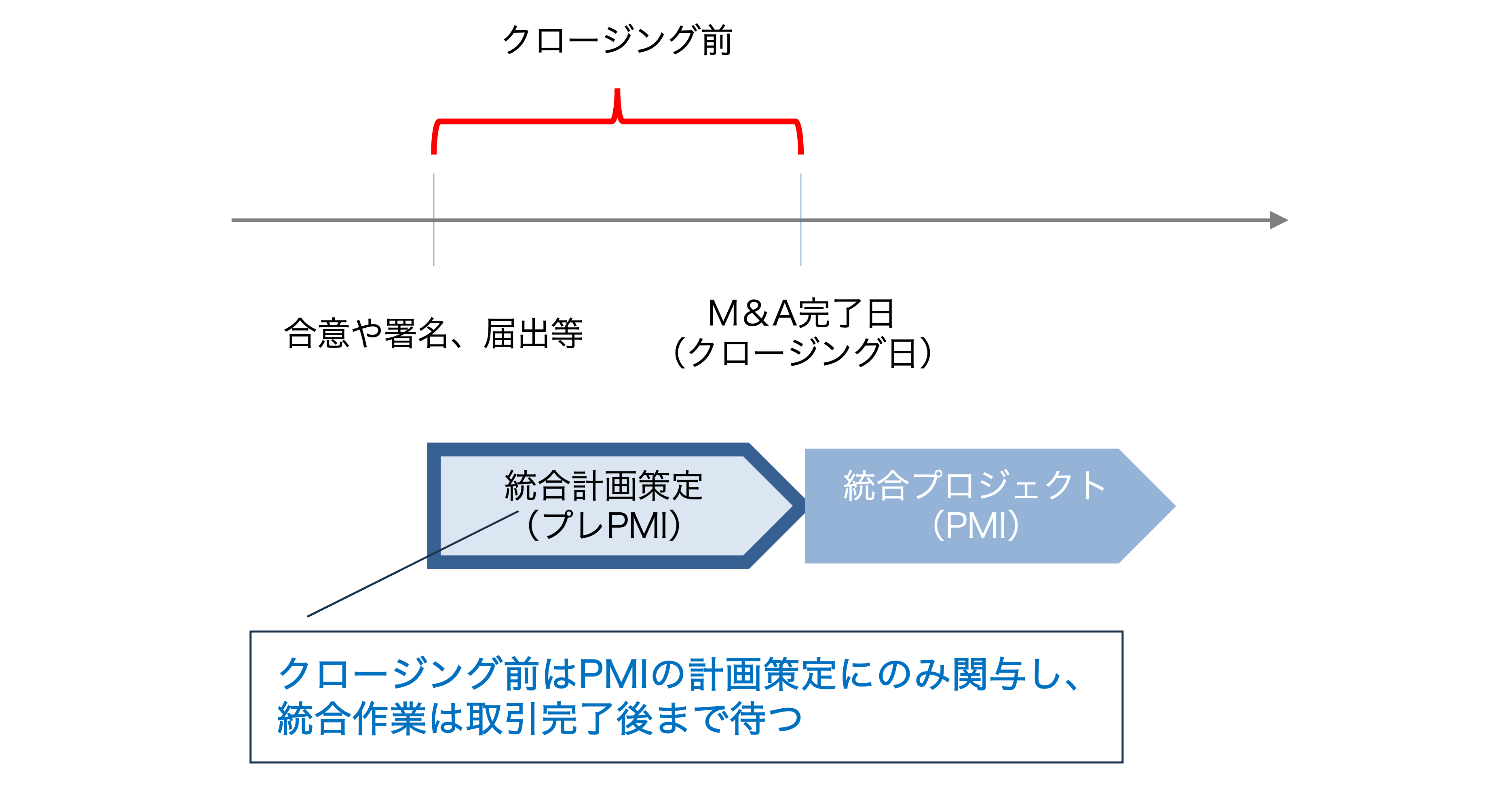

M&A実務において、取引当事者がクロージング前に不適切に活動を調整したり、競争相手ではなく一つの実体として振る舞うシナリオが想定されます。これは、合意や署名から買収完了までの期間、特にプレPMIと呼ばれる統合の計画策定フェーズで意識することが特に重要になります。

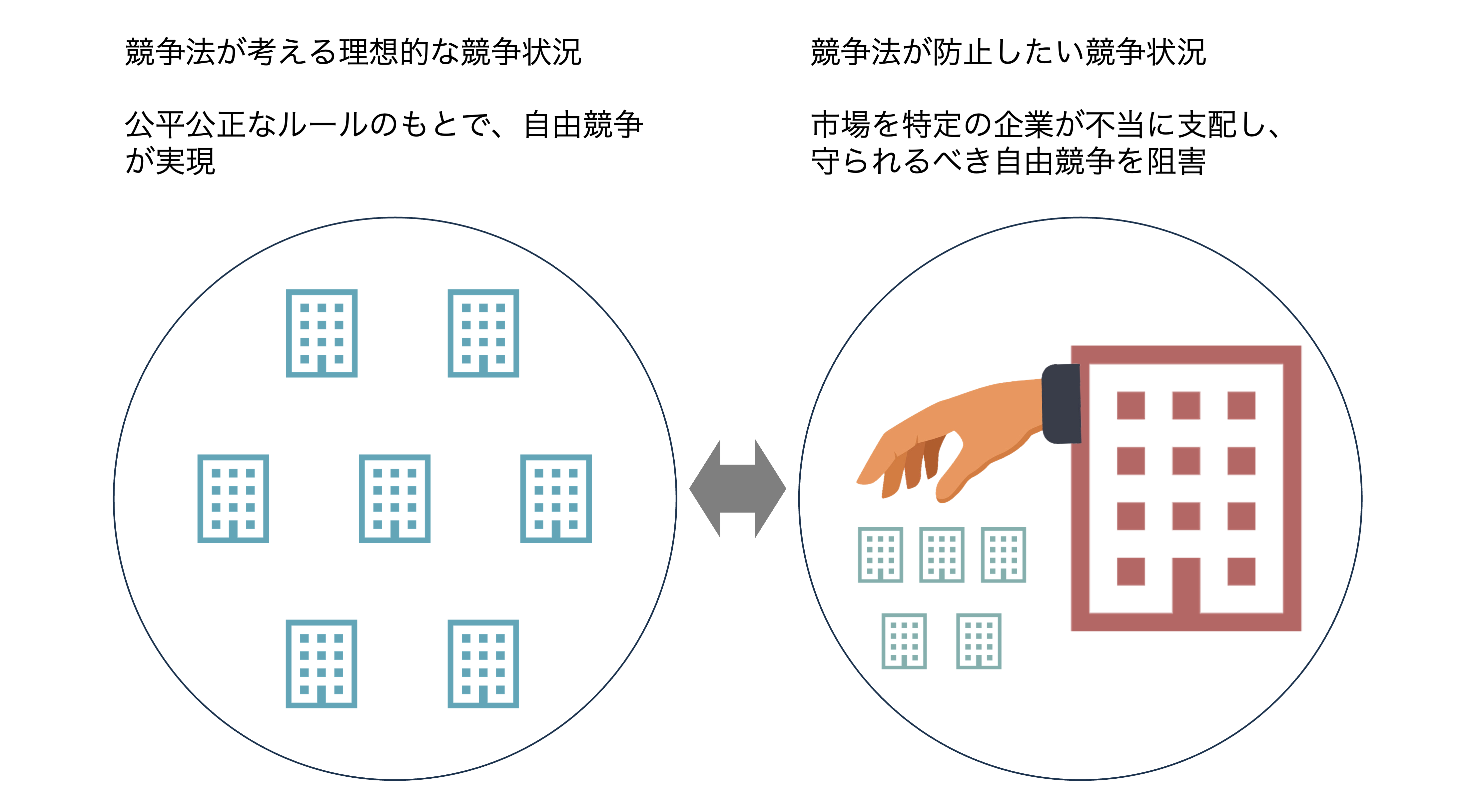

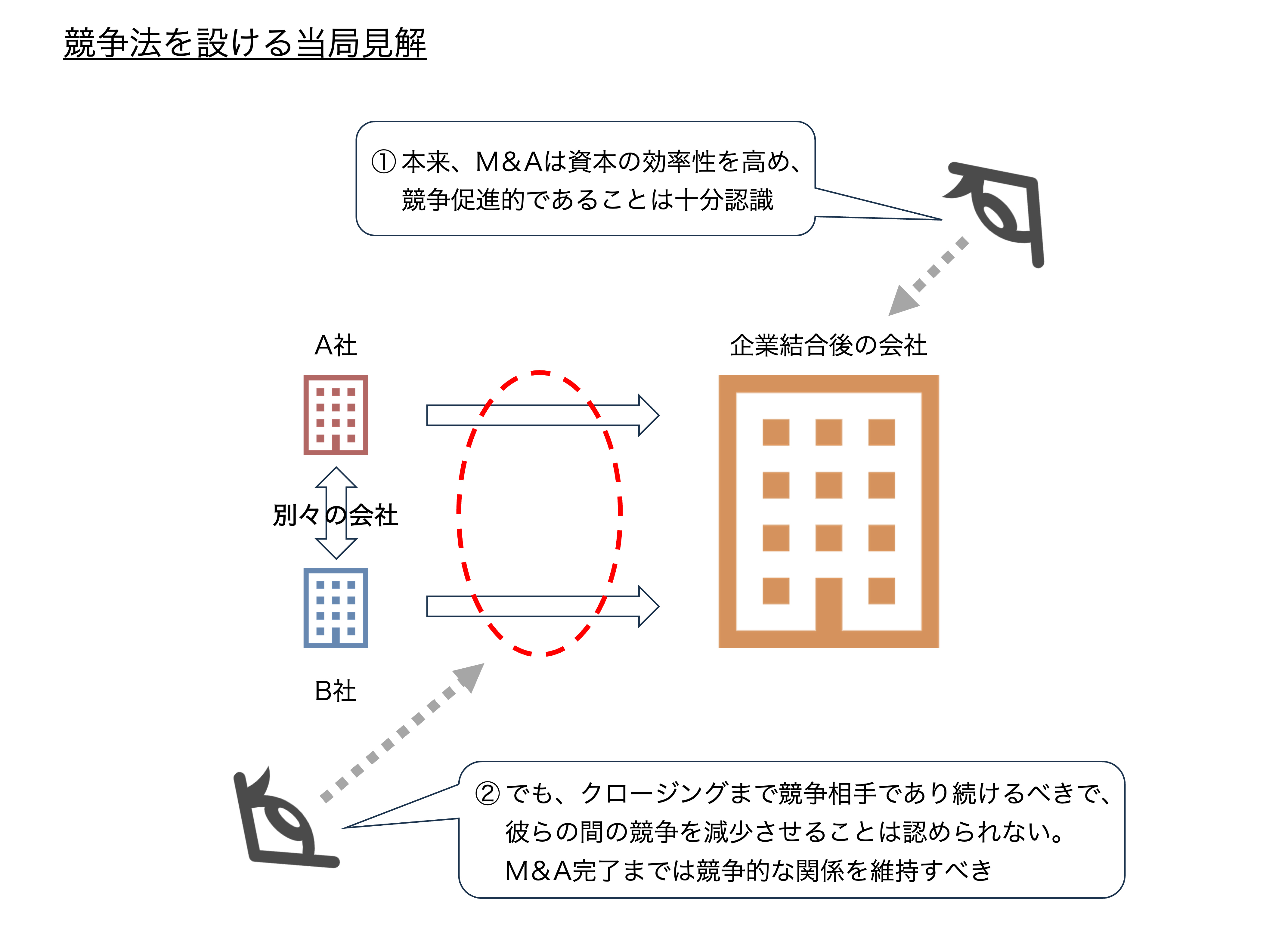

なぜ、このようなルールがあるかというと、このガン・ジャンピング規制が各国の独占禁止法等の競争法に基づくものという点から、市場の公正で自由な取引を阻害する競争関係を排除することがこの規制の目的となります。

Does & Don`t actions

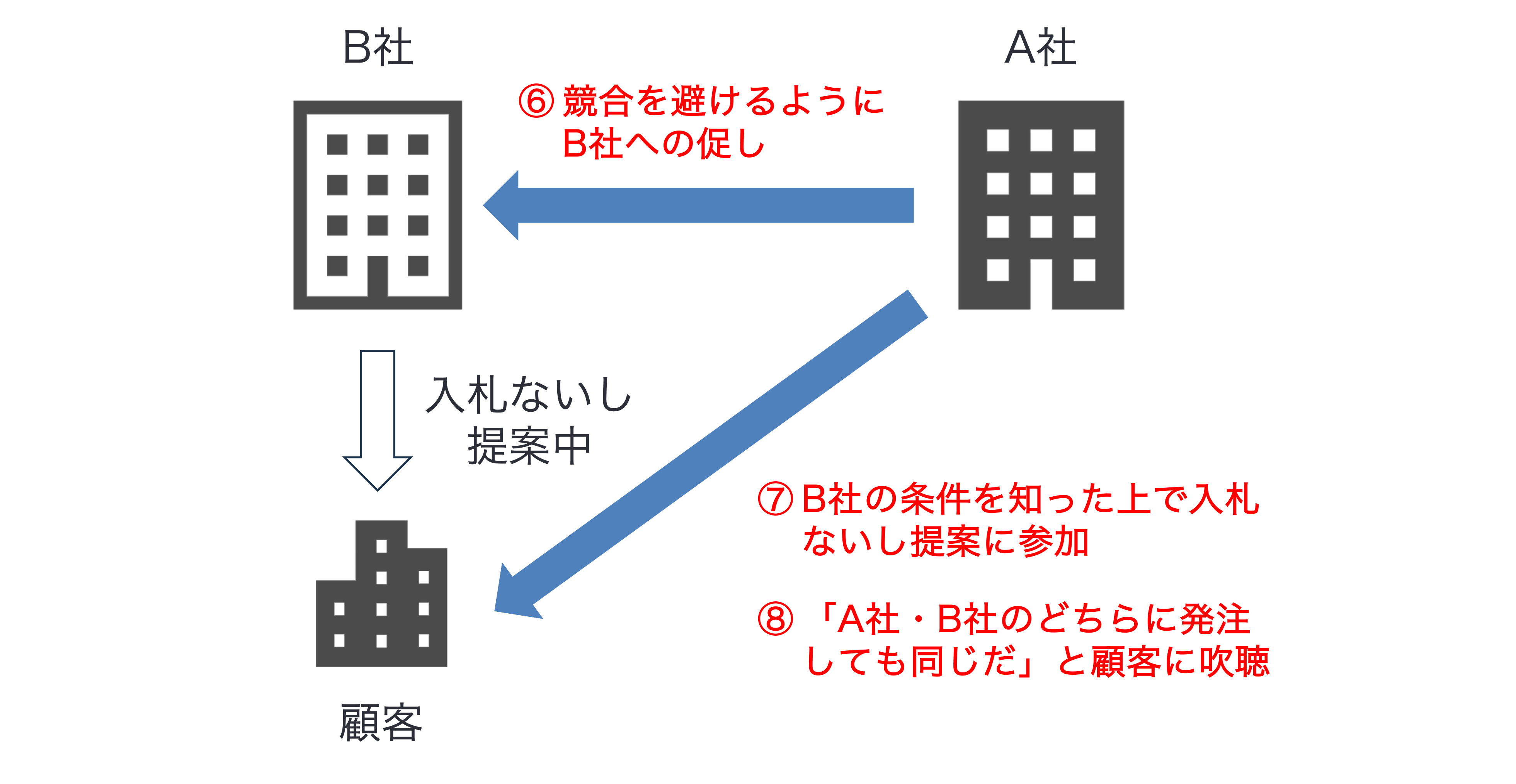

競争法が目指す公正で自由な競争を維持するためには、M&A取引が完了するまで、以下の点は御法度(避けるべき)とされています。

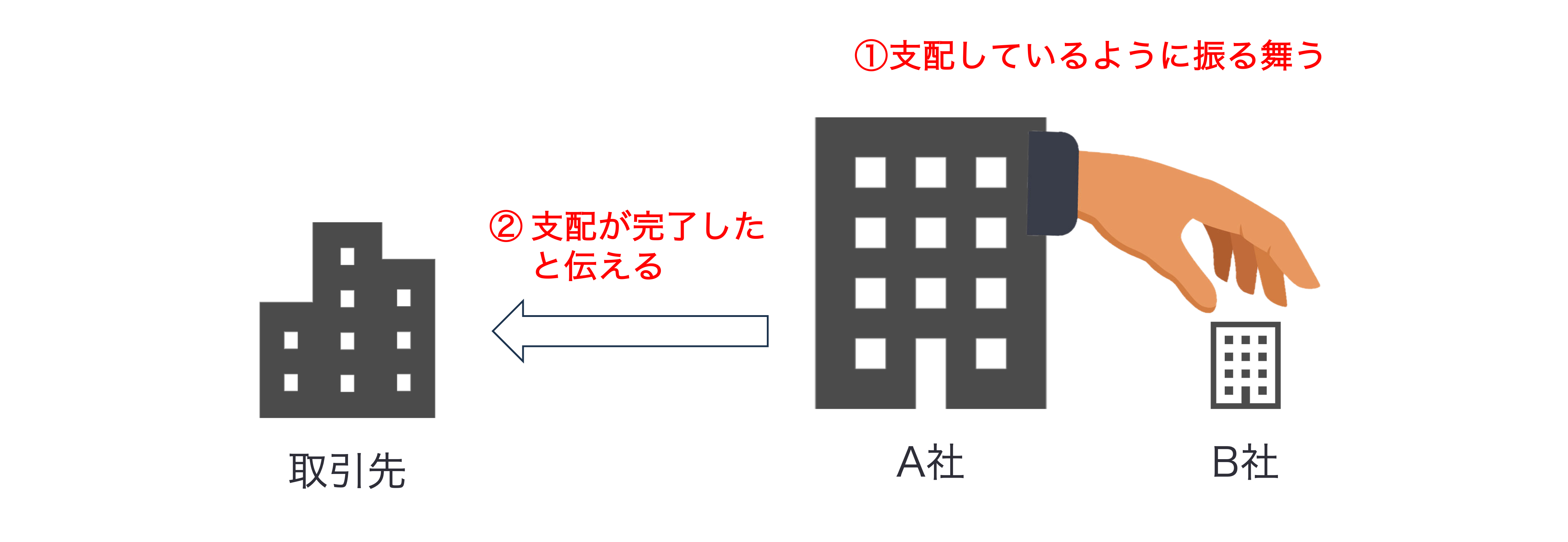

1. 既に買収企業が被買収企業をコントロールしているかのように振る舞うこと

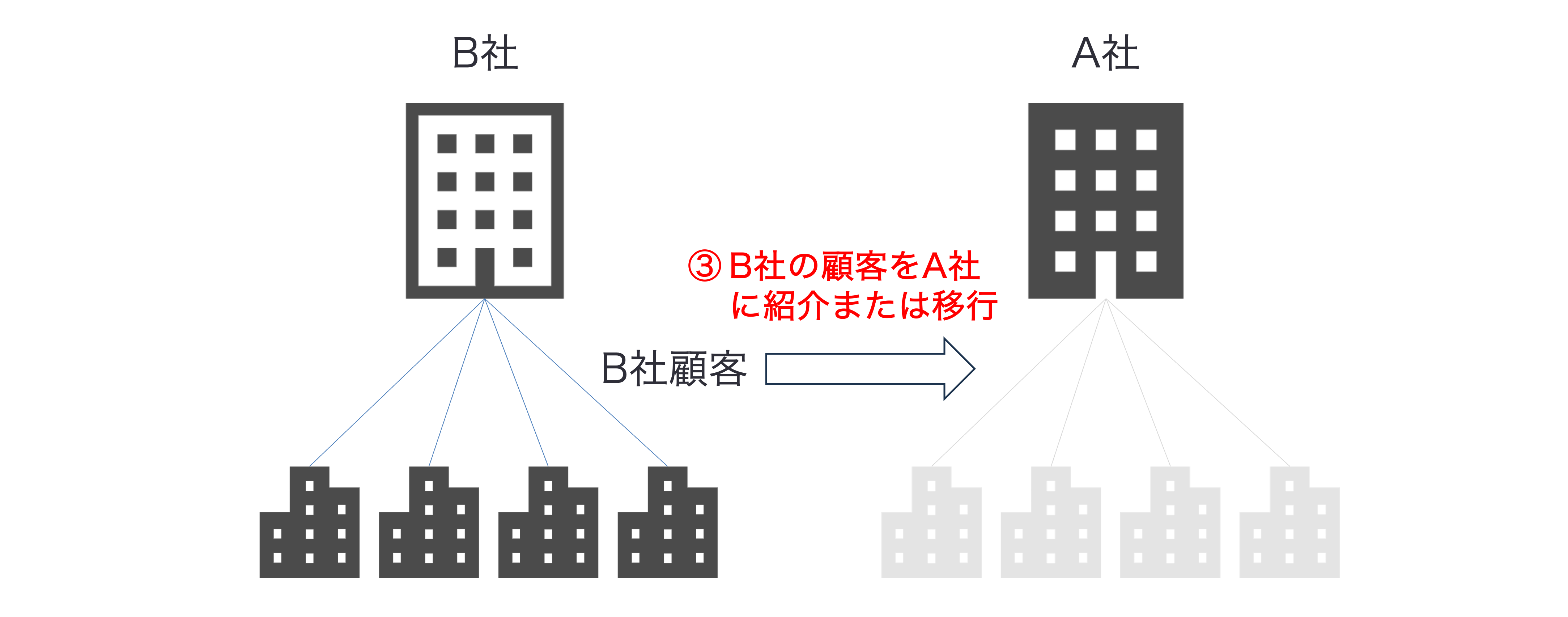

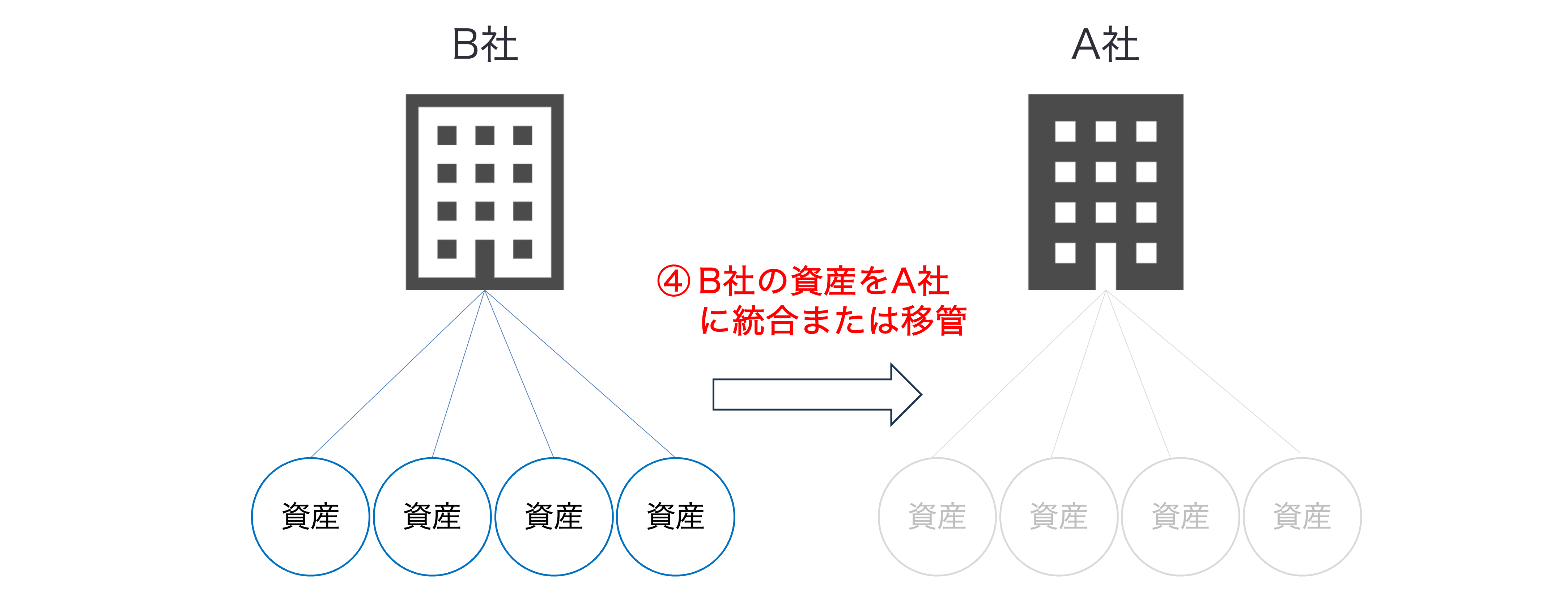

2. 当事者で両者の事業活動を時期尚早に調整すること(顧客や資産の移管含む)

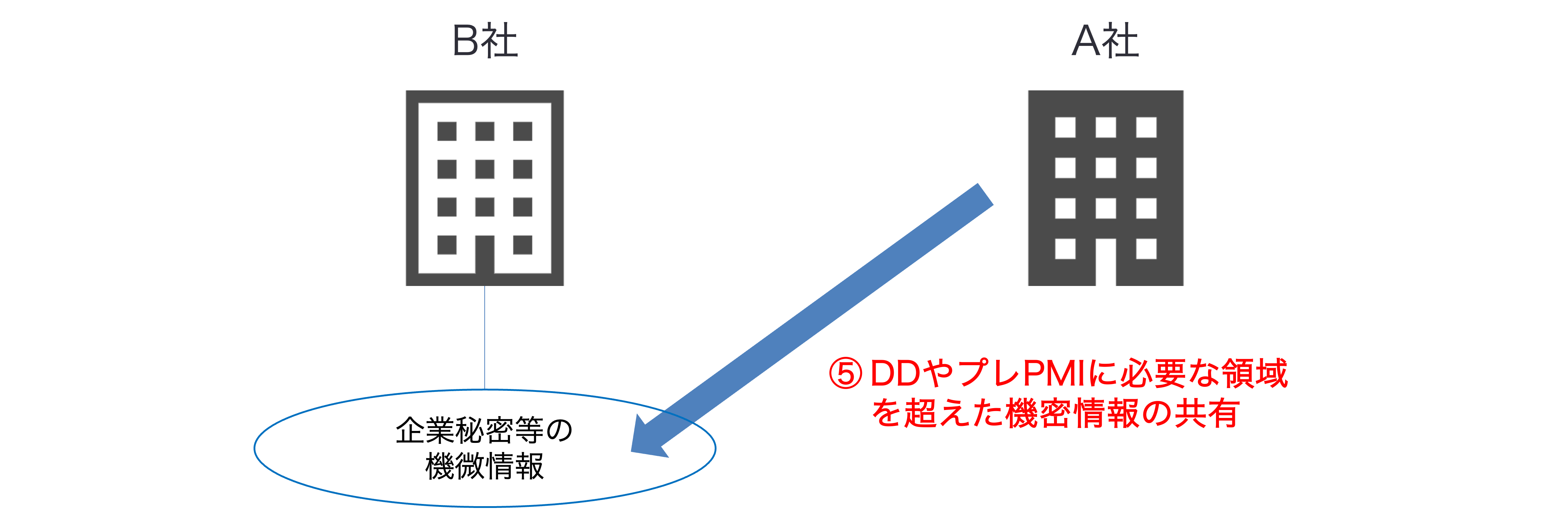

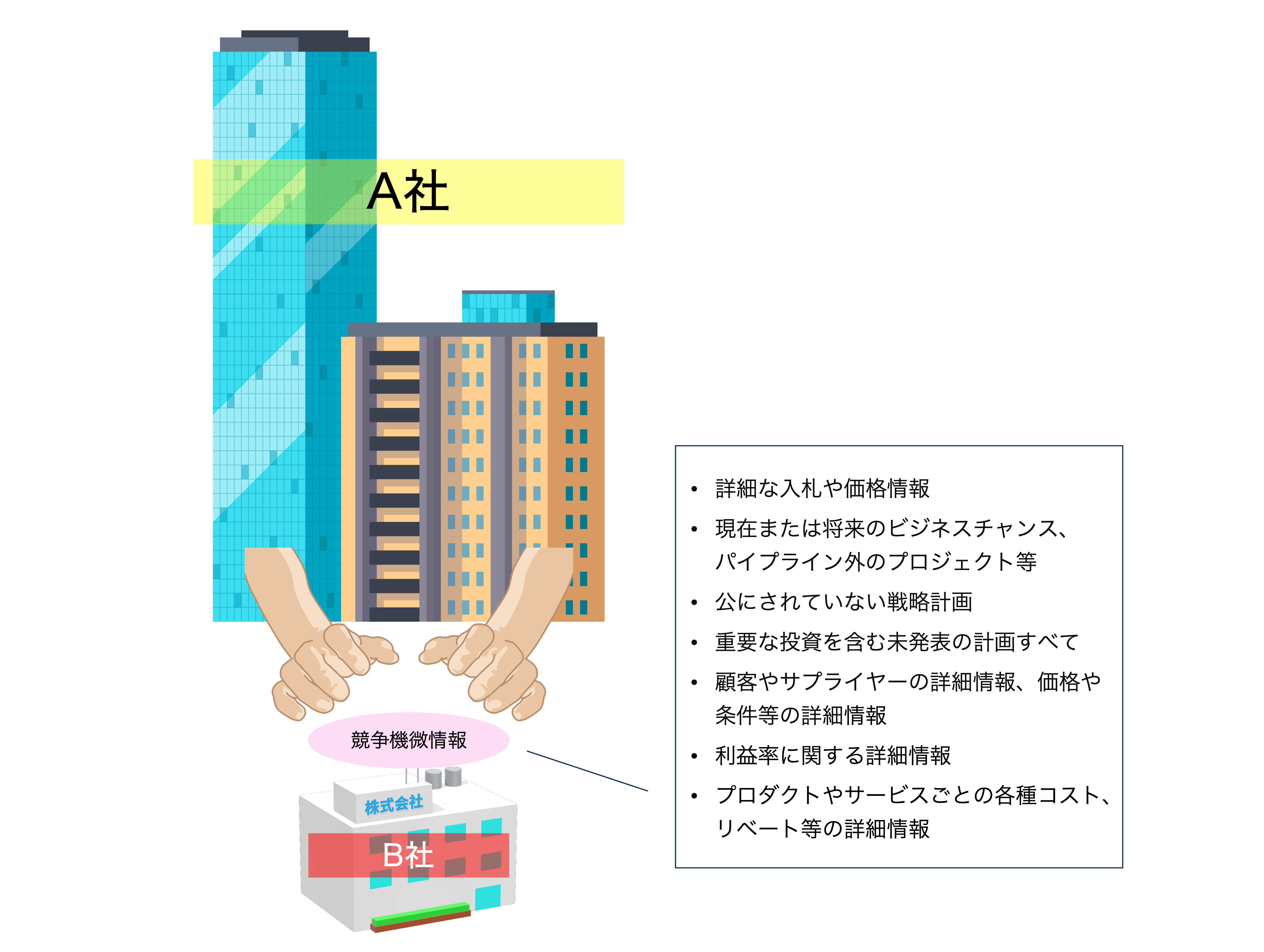

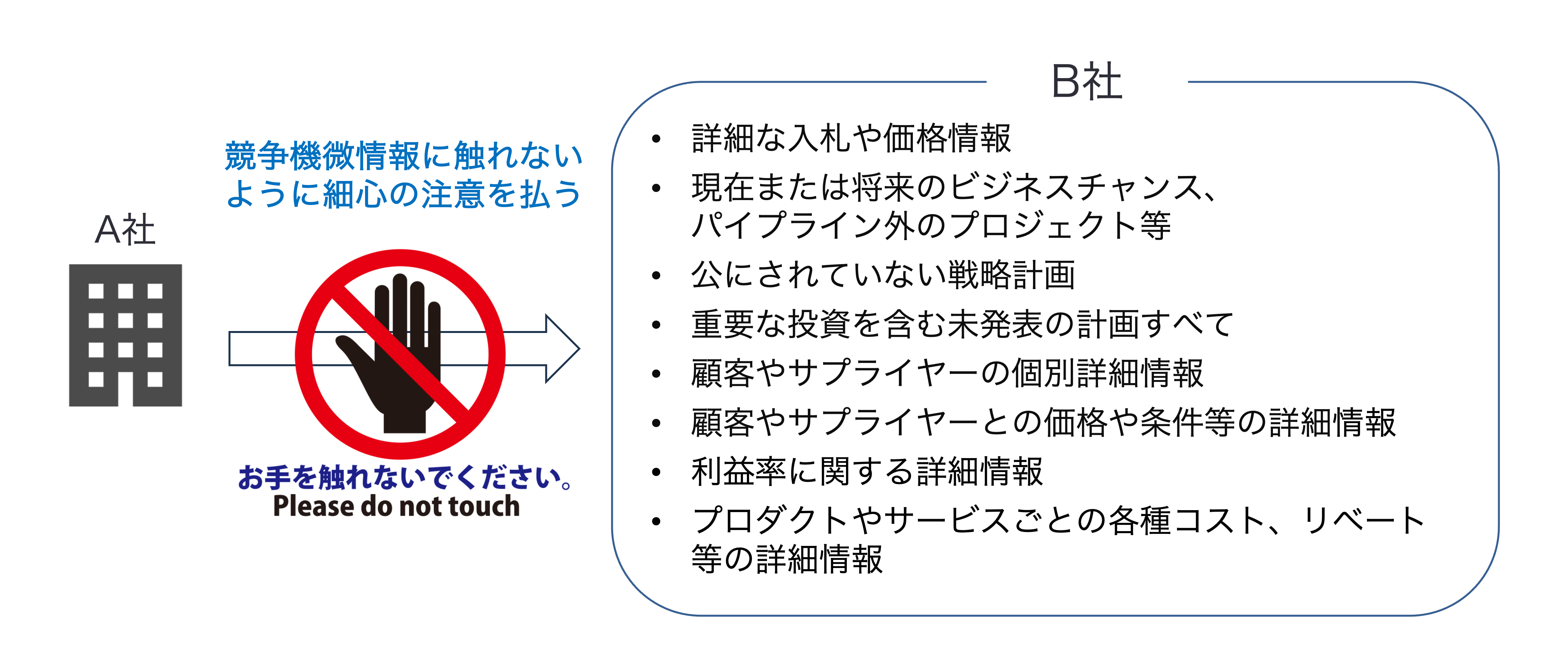

3. 必要以上の競争機微情報(特に被買収企業の企業秘密等)を買い手企業に共有すること

競争機微情報には、価格情報や入札情報、マーケティング戦略、生産・販売・売上情報、顧客情報等の重要企業機密が含まれ、同業界内でM&Aを実施する場合には、特に市場の公正な競争を歪める行為とみなされます。

4. 競争関係を回避しようとする行動

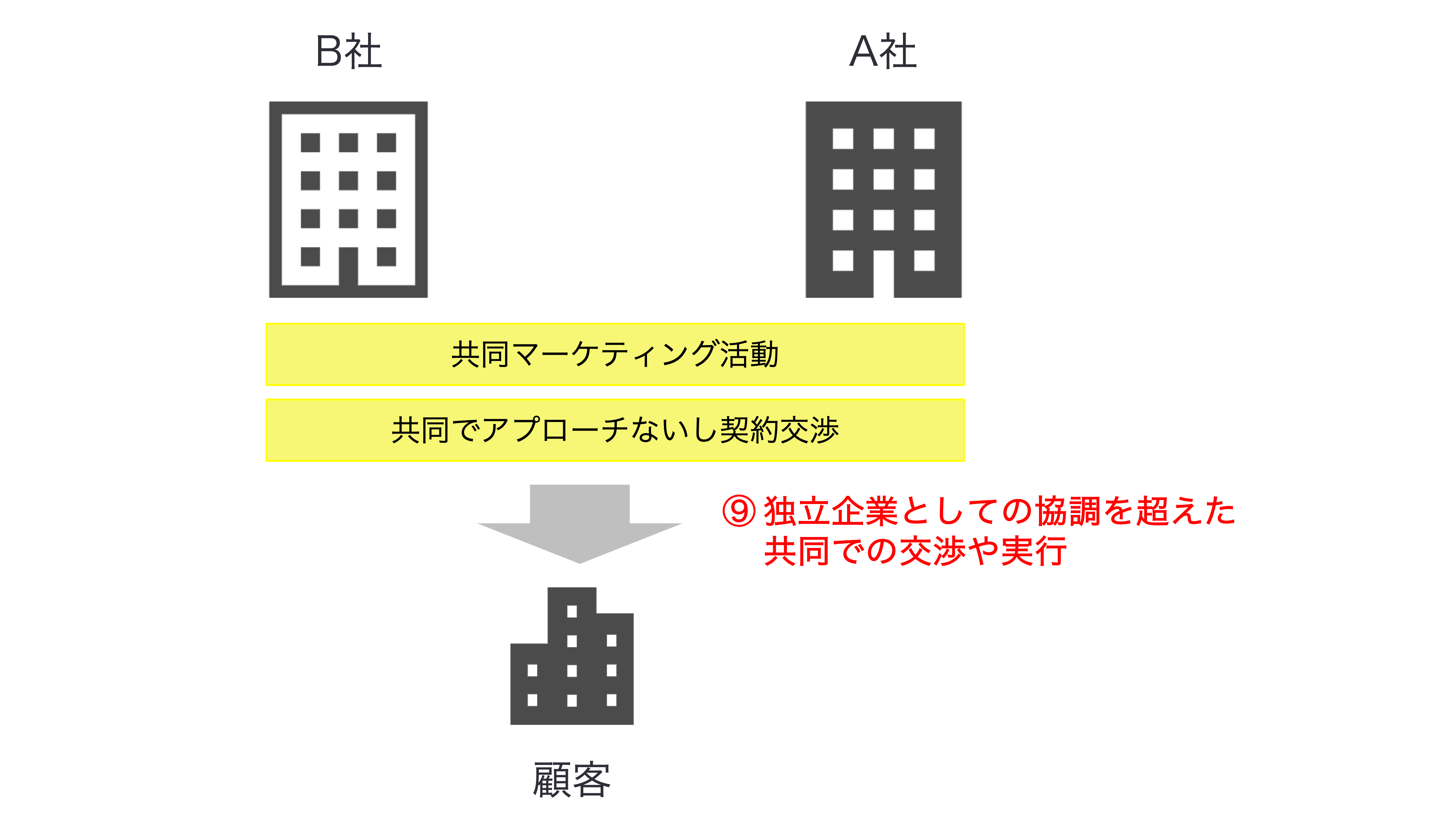

5. 独立企業としての協調を超えた共同での交渉や取引の実行

3. 取引完了後を見据えた準備段階としての統合計画策定を超えて、PMI自体を実施すること

上記を踏まえると、逆説的にDoes Actionは以下のようになる、とも言えます。

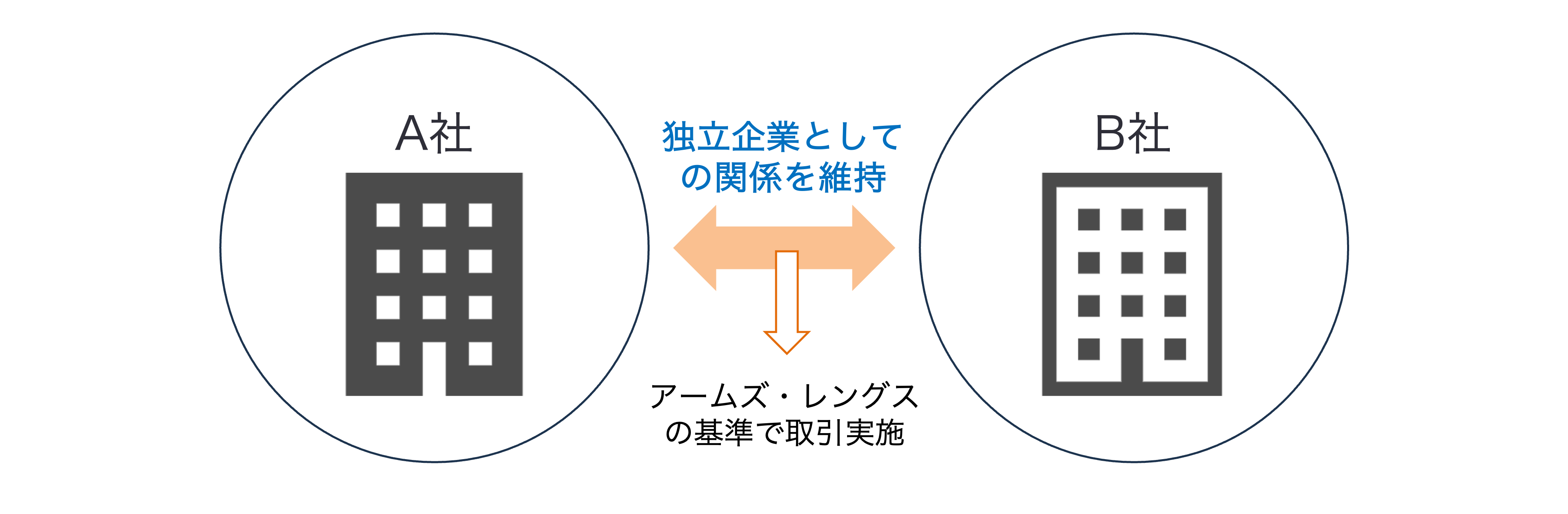

1. 当事者がそれぞれのビジネスを独立した事業体として取り扱い、適正な距離感で業務を継続する

2. 当事者間で会話を行う際は慎重に行い、競争機微情報に触れないようにする

3. 統合に向けたPMIの本格稼働は取引完了後まで我慢し、計画策定のみに留める

まとめ

今から7年前の2017年の記事になりますが、ビールメーカー大手のアサヒグループホールディングスのM&A案件に関連するこのガン・ジャンピングの記事が日本経済新聞で紹介されていました。以下、原文そのまま引用しています。

「やっと一緒に販売計画を描ける」。

日本経済新聞 2017年8月14日 2:30 Web記事

4月3日、チェコの最大手ビールメーカー社長らとの会合のため同国に赴いた、アサヒグループホールディングスの鈴木義昭・国際部門シニアマネジャーは胸をなでおろした。数日前にこの会社の買収を終えたばかりだった。

先方の社長らと話したのは初めてではなかったが「買収完了までは顧客の『こ』の字も交わさないよう気を使った」(鈴木氏)という。

念頭に置いていたのはガンジャンピング規制。M&Aの完了前に買い手と売り手が競争に影響する情報を交換したり、工場の統廃合を進めるなど統合を先取りしたりする行為を禁じる競争法(日本では独占禁止法)上の規制だ。

『買収完了前の先取り行為に網 営業情報交換や工場統廃合 欧米では多額の制裁金』

このように、海外が絡むM&Aについて、ディール成立前は特に神経を使う対応が求められます。当然ながら、デュー・ディリジェンスの過程において、ターゲット企業の株式価値を評価算定するために、買主には自社の戦略との整合性やシナジー、ビジネス上の強みや弱み、課題、各種リスク評価を行うためにターゲット企業の企業秘密情報を含めた様々な情報にアクセスすることは、一般的に正当な利益として認められています。このため、過度に恐れ身構える必要はないですが、社外から「踏み込み過ぎ」と思われる状況にならないよう、節度ある距離感の維持が大事と言えます。

なお、ガン・ジャンピング規制については、各国法制度を理解した上で対応する必要がありますので、詳細は法律専門家とご相談ください。

<参考文献>

- Business Lawyers 「ガン・ジャンピングとは」(2019/10/10)

- Business Lawyers 「ガン・ジャンピング規制と海外における執行例」(2020/11/11)

- 日本経済新聞 2017年8月14日 2:30 Web記事

『買収完了前の先取り行為に網 営業情報交換や工場統廃合 欧米では多額の制裁金』 - Richard Liebeskind, “Gun-jumping: Antitrust Issues Before Closing the Merger”, 2003//8/8

- Freshfields Bruckhaus Deringer, “M&A and antitrust: ‘gun jumping’”, 2017/03

- 公正取引委員会「独占禁止法の概要」

コメントを残す