よく「消費税率が上がっても、海外売上比率の大きい大企業は多額の消費税還付を受けるので、常に痛むのは中小零細企業だ」という批判を目にします。全国商工新聞の2021年11月1日付の記事「輸出大企業に消費税1.2兆円超還付 税率10%で1,810億円増大」でも、同種の指摘がなされています。

この手の記事を読むたびに、消費税とは「強きを助け弱きをくじく」悪税のように思えてなりませんが、実際のところはどうなのか?本日は消費税の還付の仕組みを通して、消費税の基礎的な考え方について触れてみたいと思います。

消費税の仕組み

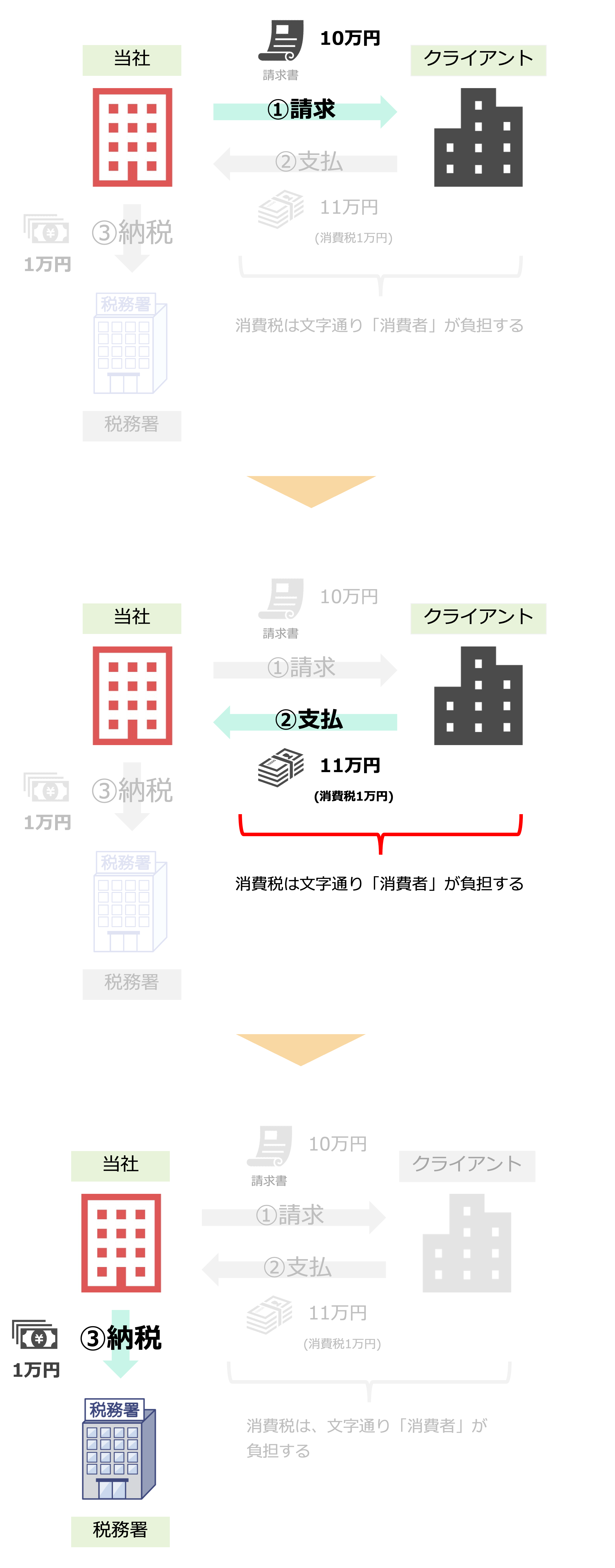

まず、シンプルな取引として、当社がクライアントに対してサービスを提供し、消費税を含めて報酬を受け取る取引から見てましょう。取引の流れとしては以下の図1のとおりとなります。

ポイントは、消費税は、その名称が示すとおり、最終消費者が負担する税である、ということです。この図でいうと、サービスを享受するクライアントが負担すべきもので、事業者(当社)が負担するものではない、ということです。

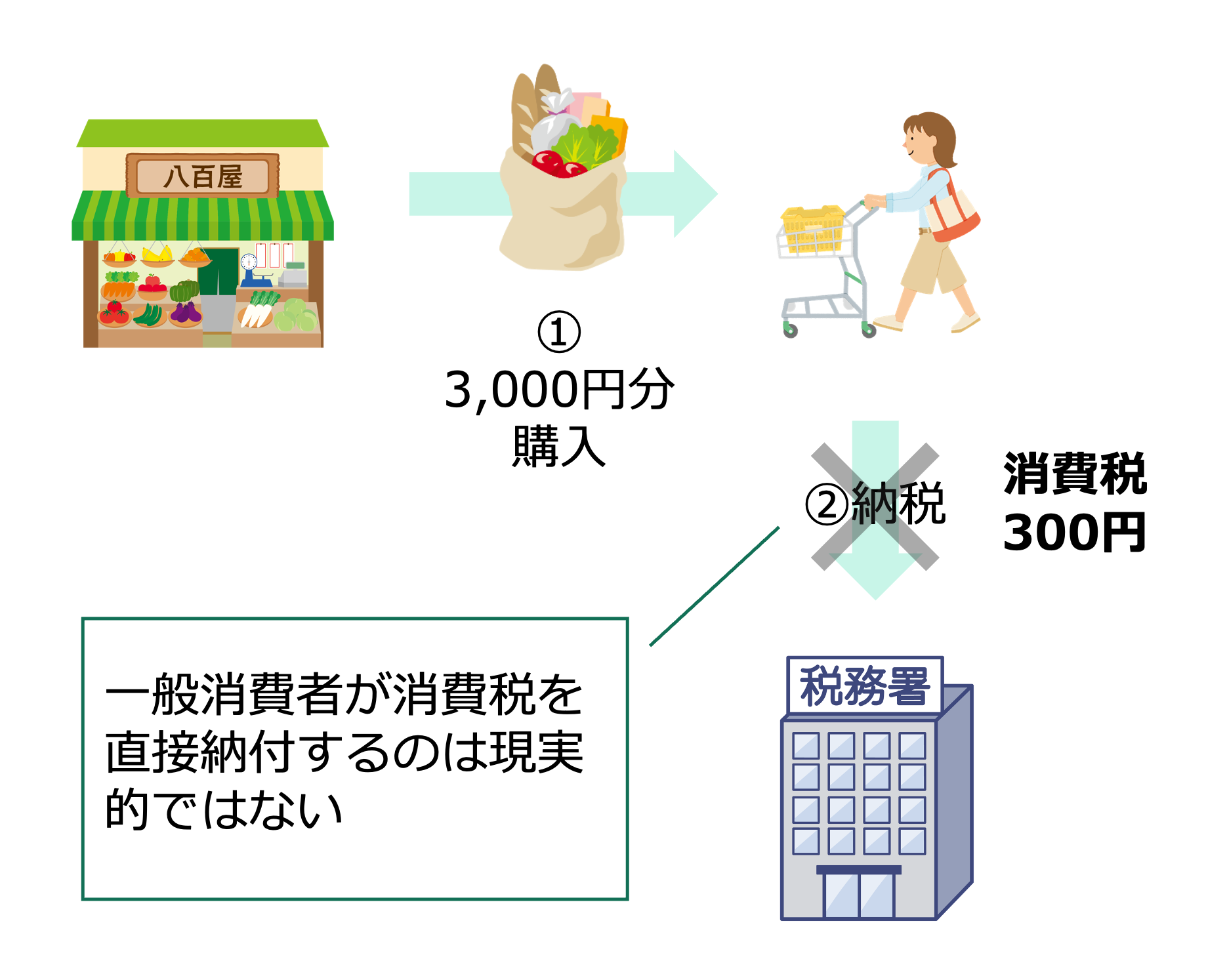

ただ、「サービスを利用した消費者が税務署に納税する」と仕組みは現実的ではありません。この図のケースでは、消費者がクライアント(法人)なので、一見可能ですが、これが下図2のように一般市民だとすると、それこそ物やサービスを買った一般消費者に納税の負荷を課すことになり、制度を機能させることはほぼ不可能です。

なので、事業者、すなわち小売業者や卸売業者、業務としてサービス提供をして売上を計上した者が、消費者に代わってまとめて納税する仕組みを採用しています。

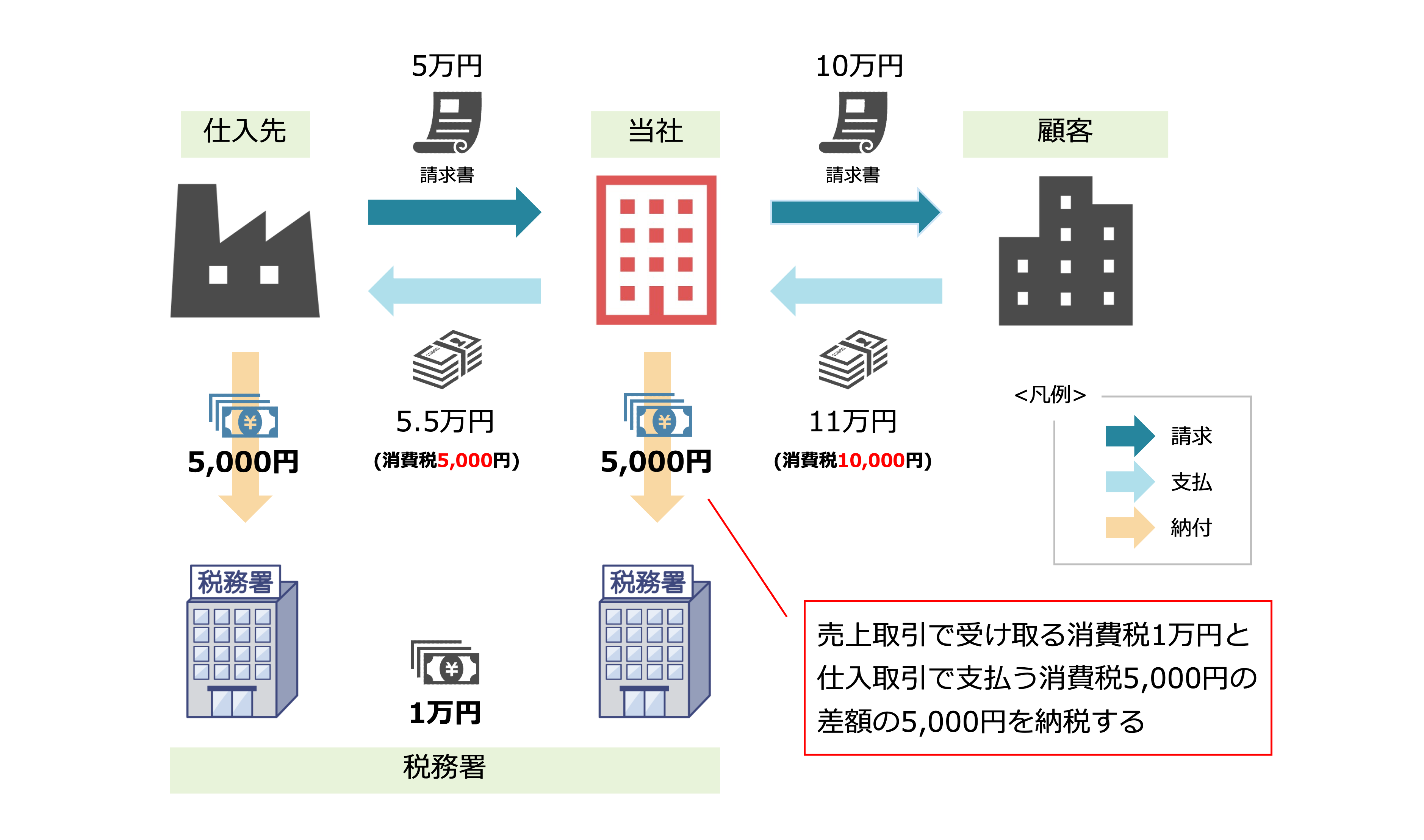

上記の図に仕入れ業者が登場するとどうなるでしょうか?それが次の図3となります。

ただ、仕組みは上記と同様です。消費税を負担するのは顧客であることには何ら変わりがありませんが、売上が仕入れ業者と当社の2か所で計上されますので、それぞれが自社の売上に応じて消費税を納税します(見方を変えると、税務署の納税される消費税の合計は図1と図3で同じになります)。

輸出取引における消費税

では、本題の輸出取引に移りたいと思いますが、この説明をする前に、まず消費税が課税される取引が満たす4要件を確認しましょう。消費税課税の要件として以下のすべてを満たすことが求められます。

- 国内において行うもの(国内取引)であること

- 事業者が事業として行うものであること

- 対価を得て行うものであること

- 資産の譲渡、資産の貸付け、役務の提供であること

商品やサービス提供等を海外に提供する輸出取引は、1番の「国内取引」という要件を満たしません。よって、輸出売上については、上記の要件4つのうち3つしか満たさないため、「消費税の課税対象とならない取引」ということになります。

繰り返しになりますが、消費税は最終消費者が負担する税金です。これに「国内取引」という要件を用語として当てはめると、『消費税は国内の最終消費者が負担する税金』である、とも言い換えができます。

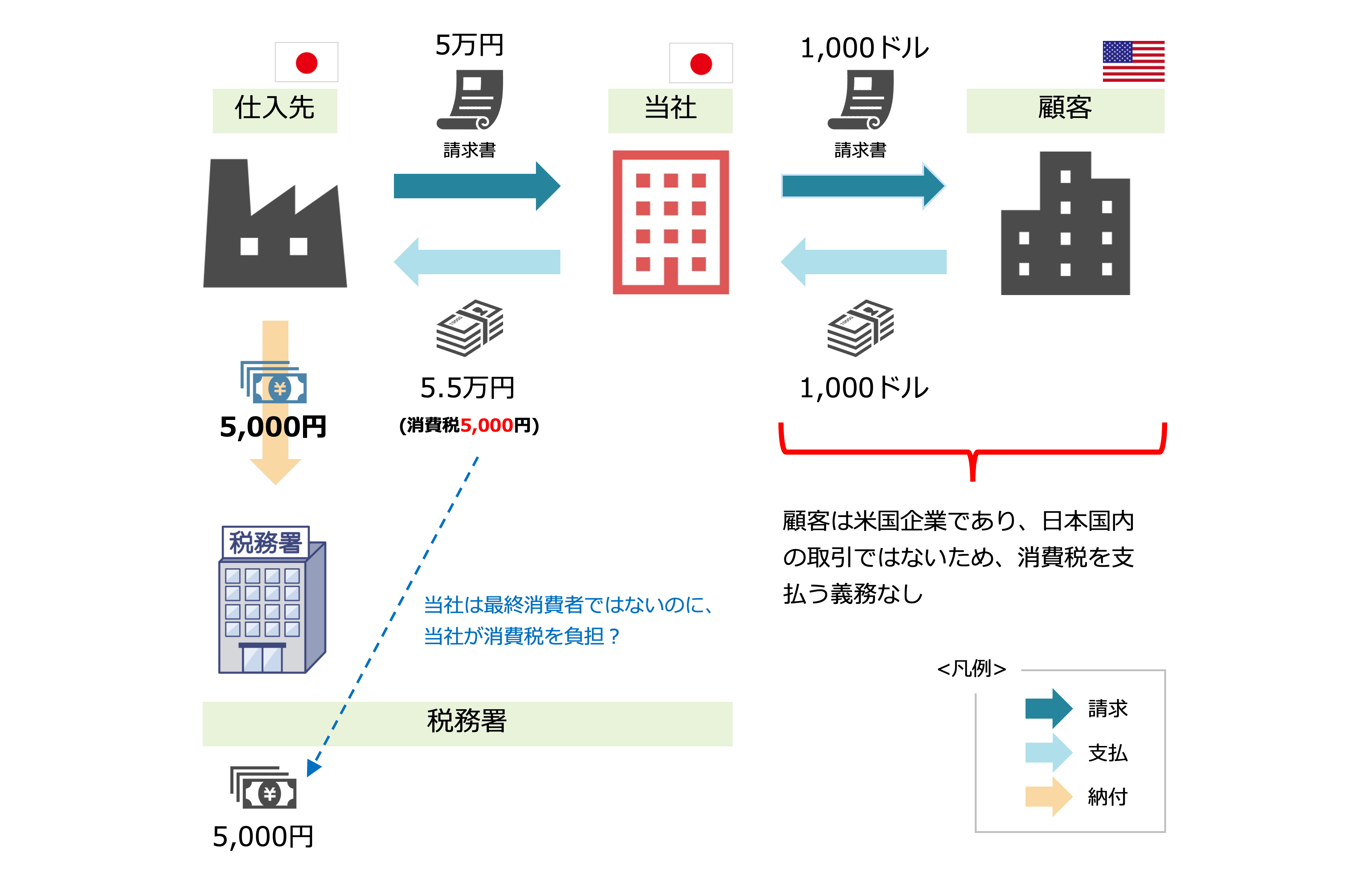

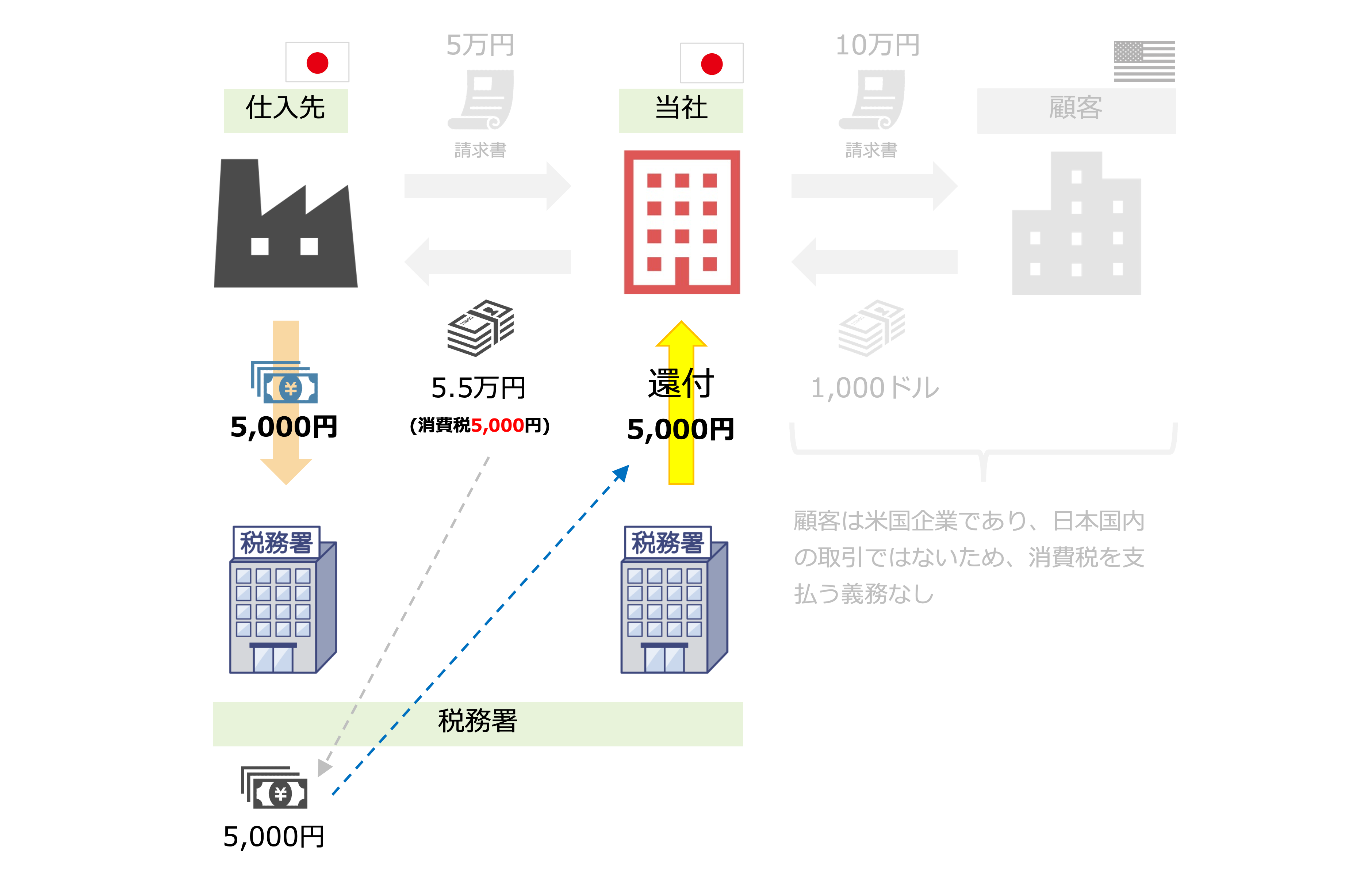

これを受けて、図3の顧客をアメリカ企業に置き換えると、以下の図4となります。

米国企業のクライアントは消費税を支払う必要がないため、当社は対価としての1,000ドルの請求を請求し、支払いを受けます。一方、仕入先は日本企業であり、国内取引ですので、図3同様、当社は仕入先に5,000円の消費税込みの金額を支払います。最終的に仕入先が当社が払った5,000円を税務署に納税しますが、このままではこの5,000円は最終消費者ではない当社が負担することになってしまいます。

これでは、事業者に負担を求めない消費税の性質に反します。また、消費税の要件から判断すると、この取引は消費者を負担するべき最終消費者がいない取引になります。よって、輸出取引は「消費税を負担する者がいない取引」であり、消費税を発生させるべき取引ではない、といえます。

その結果、『消費税を発生させるべき取引ではないのに税務署が消費税の納付を受けるのもおかしい』ということになりますので、立替えを行った当社に還付という形で払い戻されます。

これで仕入先が納税した5,000円は当社に戻されますので、税務署に収められる消費税はなくなります。元々、消費税が発生しない取引なのですから、還付がなされなければ、本来事業者に負担義務のない消費税を負担させることになってしまうので(本件では当社が5,000円を負担)、 還付しないと消費税の趣旨に反することになります。

上記の理屈を考えると、消費税の還付は特に輸出企業に恩典をあたえるようなものではない、ということがクリアになります。

中小零細企業から見た消費税の負担

輸出企業への消費税還付が全く優遇税制ではないことが整理できましたが、それでも消費税が中小零細企業の資金繰りを苦しくしている事実は無視できません。何が、大企業を優遇し、中小零細企業を苦しめているように見える原因になっているのでしょうか?

それは消費税の仕組みではなく、大企業は消費増税分をそのまま顧客から受け取ることができる一方、中小零細企業の中には増税分を請求できず、実質的に増税分を自己負担させられている悪しき実態ではないかと思います。

よって、批判されるべきは大企業が多額の消費税の還付を受けていることではなく、中小の取引企業に消費税の増税分の全額請求を認めない、というプレッシャーを与えている一部の大企業のその意識・政策であり、このあたりを混同してはいけないと考えます。

また、この消費税還付金に関して、年率1.6%の利息に相当する「還付加算金」が上乗せされて戻ってくることも批判の対象となっていますが、これは利息が付く付かない、という消費税還付とは別の問題であり、これをもって立替払いをした消費税の還付を認めない、という議論に発展するのは飛躍し過ぎだと言えます。

税理士/公認会計士 大内 宏貴

【図5 輸出取引での消費税還付の流れ】の図が、図4と同じ図になっています。