仮想通貨取引の税金

確定申告シーズンになりました。今年は大都市圏を中心に緊急事態宣言が再発出され、私が所属している地域でも毎年開催されていた確定申告の無料相談会が中止になりました。

いつも多くの方(特に高齢の方)に足を運んでいただいていただけに、このイベントの中止の影響は大きく、税理士のサポートを借りて確定申告をされていた皆さんにとっては、今年の確定申告は大変かと思います。ただ、どうしてもたくさんの方が来場するため、会場が密になってしまいますので、悲しいかな、どうしようもないのが正直なところです。

さて、このコロナ禍で証券市場に溢れ出た多額の資金が大量に流れ込んで爆上げしている(最近は値を下げていますが)仮想通貨について、確定申告の取り扱いの問い合わせをいくつか受けたこともあり、今日は仮想通貨の確定申告の処理について触れてみたいと思います。

まず、投資利益が出た場合、その利益を「株取引」で儲けたのか、「仮想通貨取引」で儲けたのか、で課される税金が変わってきます。分かりやすくペルソナとして、大手企業勤務で年収1,000万円の30代ビジネスパーソンのお二人(A氏とB氏)を用いて説明したいと思います。

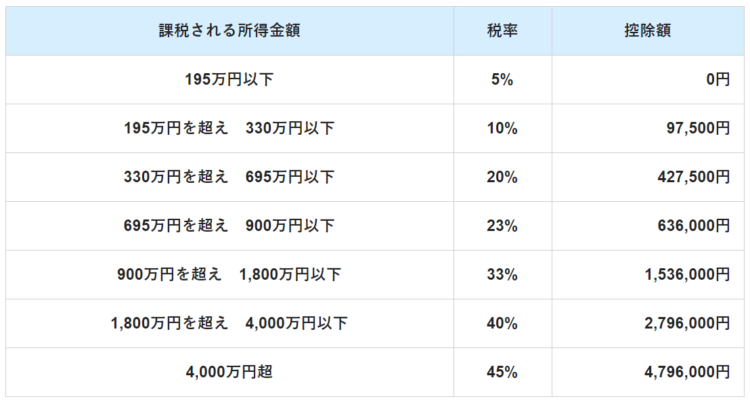

二人ともこの2020年、コロナ禍での巣ごもり投資で大儲けした、として、その儲けた200万円の発生取引がA氏は株取引、B氏は仮想通貨という設定にしましょう。話を単純化するために、収入≒課税所得とすると、以下の表に従い、課税所得1,000万円の2人に課される所得税の税率は33%ということになります。

株取引で儲けたA氏の税額

まず、覚えておきたいのは、個人投資家の株式投資の売却益は、給与などの他の所得と合算しない“分離課税”として計算されます。多くの方がネット証券経由で上場株式を用いた売買取引を行っているので、この株式の売却益については、税率20%(所得税15%、住民税5%)で計算することになります。

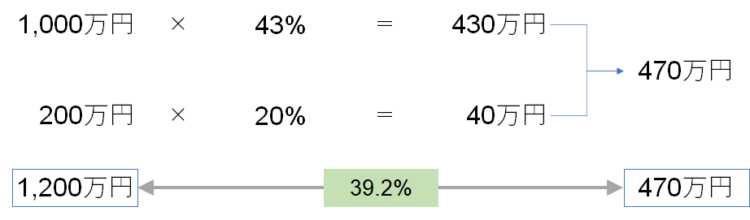

よって、給与などの所得が1,000万円、株式売却益が200万円の場合、計算結果は以下のとおりです。

所得金額には43%(=所得税33%+住民税10%)が用いられますが、分離課税の株取引で発生した売却益は43%ではなく、株取引に用いられる20%で計算されます。よって、トータルの税額(470万円)と総所得(1,200万円)で計算した税率は39.2%となり、43%の税率を引き下げる効果を生み出します。

仮にA氏の給与所得が大きく、所得金額が2,000万円(40%が適用)、4,000万円超(45%が適用)となった場合でも、株式の取引から出た利益については常に20%になります。所得金額が大きい人ほど、株式で儲けた利益の税率の低さの恩恵を受ける形になります。

仮想通貨取引で儲けたB氏の税額

個人投資の仮想通貨取引での売却益は、株式投資のそれとは異なり、雑所得として取り扱われ、給与などの他の所得と合算される“総合所得”となります。つまり、その人の所得税率が仮想通貨取引の利益に対して適用される税率となります。

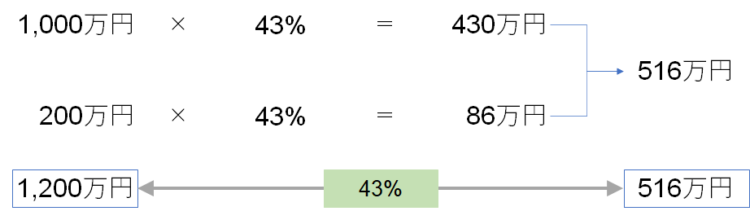

ここでも、給与などの所得が1,000万円、株式売却益が200万円の場合で、計算結果を見てみましょう。

B氏の仮想通貨取引での売却益に課せられる税率は、給与などの他の所得金額に用いられる43%(=所得税33%+住民税10%)が用いられますので、86万円の税額となります。

いかがでしょうか、A氏もB氏も同じ200万円の売却益を稼ぎましたが、株取引で儲けたA氏の投資の利益にかかる税金は40万円(20%)になるのに対して、仮想通貨取引で儲けたB氏の投資の利益にかかる税金は86万円(43%)になります。この差はとてつもなく大きいと思います。

もちろん、サラリーマンが副業で投資として売却益が年間20万円以下であれば、そもそも申告自体が不要になりますが、20万円以下の取引だとほとんど投資のうま味も面白みも味わうことができないので、正直嬉しくないでしょう。

株取引と仮想通貨取引の投資損失が発生した場合の違い

利益における適用税率だけではなく、損失が発生した場合にも明らかに株取引の方が有利になります。株取引で生じた譲渡損の使い道を2点申し上げるとするならば、

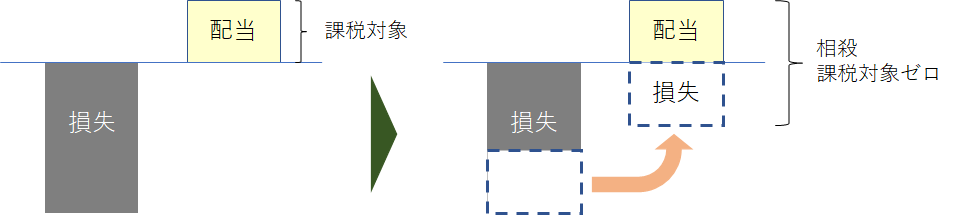

1点目は「上場株式等の配当所得との相殺できること」です。株式の損失で受け取った配当を相殺し、配当による入金に影響なく、配当にかかる税金を減らすことが可能になります。

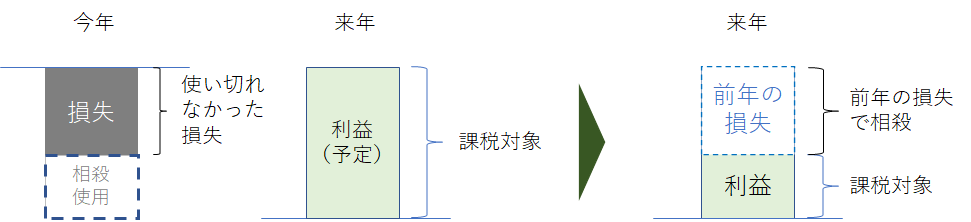

2点目は、上場株式等の売却損に限定されますが、将来の売却益や配当所得と相殺するために、「次年度以降に残った損失を繰り越せる(譲渡損の繰越控除)制度があること」です。次年度に利益が出る場合に限定されますが、売却に伴う入金に影響を与えることなく、売却益にかかる税金を減らすことが可能になります。

この制度を利用する条件が確定申告をすることなので、譲渡損が出た場合でも確定申告をするメリットは十分にあるというわけです。

一方、仮想通貨取引で発生した譲渡損はどうでしょうか。雑所得で他の所得との損益通算ができず、他の所得を減らすことにはまったく役立ちません。さらに、株取引の譲渡損の繰越控除のような気の利いた制度もなく、損失に伴う税務メリットはほとんどありません。これらを見るに、いかに仮想通貨取引に税制優遇がないかがお分かりになったと思います。

最後に、証券会社経由等で投資取引を実施すると、その取引実績データはすべて国税・税務署に提出される、と思っておいてください。よって、「申告しなくてもバレない」「税務調査は利益の大きい人だけが対象になるので、自分は大丈夫」と思うのは、超ハイリスクです。キッチリした税務申告をお勧めします。(それが自分の身を救うことになります)

コメントを残す